Grunden till att vi har tvångsinlösen av aktier som ett verktyg i Sverige är att värdet på en tillgång ofta hänger på vem som äger den och hur man utnyttjar den. Särskilt för bolag på obestånd blir det här problematiskt då man kan få en minoritet som blockerar omstruktureringar i ett bolag i förhoppning om att bli utlösta med en premie på bekostnad av en handlingskraftig storägare som kan frigöra värden i bolaget. Samtidigt innebär en tvångsinlösen ett ingrepp i äganderätten och det är därför viktigt att samhällsintresset med effektivt resursutnyttjande balanseras mot aktieägares rätt till behållningen på sina investeringar.

I praktiken innebär skiljedomen att bolagsstyrelser och insiders har en omfattande handlingsfrihet att byta ut

sina ägare genom att göra ett bolag oattraktivt för andra investerare när man

anser sig inte längre behöva dem.

Axkid har sedan börsnoteringen

2014 genomfört fyra nyemissioner för att finansiera produktveckling och

uppbyggnaden av bolaget. Grundarna har därigenom stegvis blivit utspädda och

det var tydligt att nyckelpersoner skulle få svårt att försvara sin andel vid

ytterligare nyemissioner. Här klev SEB Private Equity in i samband med att Axkid precis lanserat Axkid One som var Axkids

största satsning någonsin. Axkids styrelseordförande Thomas Bräutigam har varit

vd i Tawi lifting som ägts av SEB Private Equity och Axkid verkar ha blivit nästa gemensamma projekt. Affärsvärlden skrev en artikel om den negativa

marknadsreaktionen på att insiders tillsammans med en extern finansiär la ett

bud precis innan rapportperiod efter att man i föregående kvartalsrapport

varnat för behovet av en nyemission. Att ledningens agerande inte togs emot väl

av marknaden märktes bland annat då Aktiespararna valde att lägga sig platt och

rekommendera att ägare antog budet på 18 kr då det fanns ”en

oro för hur ledningens engagemang ska påverkas av ett misslyckat bud”.

Läsare av bloggen vet att jag har varit involverade i den här processen som en

liten aktieägare men där jag haft en roll då jag på senare år varit en av de

mer publika aktieägarna i bolaget (länk till alla

inlägg).

Under diskussionerna i samband med budet var

det tydligt att styrelsen och insiders inte ville ha ett alternativ till

Caution Ax Bidco som huvudägare och efter budperioden där budet höjts från 14,5

till 18 kr stod det klart att insiders som tidigare ägt ca 25 % av bolaget nu

tillsammans med Caution Ax Bidco ägde 82 % av aktierna.

Jag har i grova drag redogjort för de yrkanden

som inkommit i skiljenämnden (länk)

och i korthet kan man säga att skiljedomen följer en praxis som gått åt en mekanisk prisättning utifrån börskursen vid påkallandedagen. Min gissning efter att ha deltagit i processen var att vår Gode man Lars Milberg hade goda skäl när han i sitt yrkande la fokus på

den dag majoritetsaktieägaren kontaktade ett antal minoritetsaktiegäare om att skriva

på en NDA och därigenom tog bort en stor del av minoritetsaktieägarna från

köpsidan. Däremot ville jag själva testa i vilken utsträckning lagstiftarens skrivelser

om negativ kurspåverkan orsakad av majoritetsaktieägarens agerande också kunde komma att tas hänsyn till vid en skiljedom vilket i förarbetena beskrivs på följande vis.

Detta

gäller i synnerhet de fall där majoritetsaktieägaren, medvetet eller omedvetet,

har orsakat en kurs- nedgång inför påkallandet av inlösen. I sådana fall finns

det enligt vår uppfattning i och för sig inte något att erinra mot att lösenbeloppet

be- stäms med ledning av börskursen, så länge den värdenedgång som

majoritetsaktieägaren har förorsakat tas i beaktande vid valet av vär-

deringstidpunkt. I andra fall kan det emellertid, som vi redan har konstaterat,

framstå som mindre lämpligt att över huvud taget använda sig av börskursen när

lösenbeloppet bestäms. Det bör därför finnas utrymme att frångå denna kurs.

Enligt kommitténs förslag skall det krävas särskilda skäl för detta. Som

exempel på situationer då det kan finnas sådana skäl har kommittén nämnt det

fallet att kursen har manipulerats genom brottsliga förfaranden och det fallet

att kursen, utan att något sådant brott föreligger, har påverkats av

vilseledande information. (sida 449, Prop 2004/05:85)

Vill man ha domen i sin helhet tillsammans med

inlagorna kan man mejla mig på jarnvargen@gmail.com men i korthet kan vi

konstatera är att med den praxis som verkar gälla i skiljenämnden får huvudägaren

i ett bolag en i praktiken evig köpoption till den aktiekurs som gäller vid dagen

för påkallande av tvångsinlösen och därigenom ett incitament att sköta bolag tvivelaktigt i syfte att sänka en eventuell inlösenkurs. Faktorer som av skiljenämnden ej kan anses ha påverkat börskursen i det här fallet inkluderar:

·

Att styrelse och ledning meddelar

att de ej är intresserade av konkurrerande bud på Axkid från andra aktörer än

SEB Private Equity vilket omöjliggör andra uppköp eller finansieringslösningar.

·

Att delägare i Caution Ax Bidco

vid budet agerat på ett sådant sätt att Aktiespararna rekommenderar aktieägare

att godta budet med hänvisning till ledningens motivation vid en ej genomförd affär.

·

Att Sveriges ledande affärstidning

senare avstår köpt med hänvisning till ledning och styrelse agerande (länk).

·

Att bolaget sedan 22 maj 2022 ej

uppfyllt noteringskraven för handel på Spotlight då man saknat oberoende

styrelseledamöter. Det finns en möjlighet för Spotlight att ge dispens under 6 månader för att ett bolag ska kunna rekrytera en ersättare. Axkid AB har överstigit denna tidsperiod utan att tillsätta en ersättare. Att en medlem i

skiljenämnden även är medlem i Spotlights disciplinnämnd kommenteras ej i

skiljedomen.

·

Att majoritetsaktieägaren via

avtal förbundit ägare till ~60 % av kvarvarande free float att inte köpa aktier

anses inte heller vara ett problem trots att det innebär att ingen ny aktieägare kan förväntas förvärva mer än en bråkdel av en procent av aktierna i bolaget. Att något tiotusental aktier handlas fram

och tillbaka mellan ett antal traders anses i sammanhanget utgöra en rimlig

grund för informerad prissättning.

·

Att Axkid efter avslutad

nyemission ändrat sin marknadskommunikation kan ej anses utgöra vilseledande

information. Under 2017 var Axkid tydliga med att investeringar gjorde i en ny

produktplattform av stor vikt för Axkids framtid, motsvarande investeringar

2021 i en produktplattform för Cykelvagn och

tillbehör kommunicerades däremot inte utan bakades ihop med investeringar i

regelefterlevnad. Den nya cykelvagnen lanserades under våren 2023 strax efter

påkallande av tvångsinlösen.

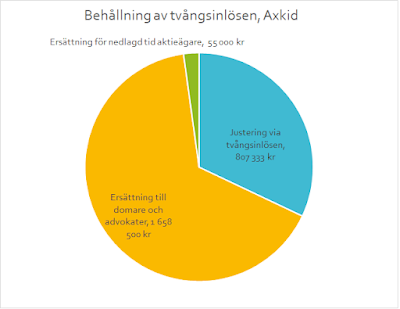

Eftersom ingen av ovanstående faktorer ansågs påverka börskursen valde skiljenämnden därför att sätta tvångsinlösensbeloppet till 18,76 kr vilket är den volymviktade kursen för de sju dagar som föregick tvångsinlösen.

Svenska tvistefrågor avgörs i huvudsak i domstol men i fallet med tvångsinlösen har man i lagstiftningen valt ett avsteg från detta då man anser att en skiljenämnd har bättre förutsättningar att samla den kompetens som krävs för att ge en rättvisande värdering av bolag. Det här ansågs av lagstiftaren vara viktig eftersom ett alltför mekanistiskt förhållningssätt av en domstol skulle skapa flera oönskade effekter vid tvångsinlösen vilket i förarbetena beskrivs på följande sätt.

Så kan vara fallet t.ex. när börskursen är en

direkt följd av det belopp som majoritetsaktieägaren har erbjudit för aktierna

vid ett offentligt uppköpserbjudande som har föregått inlösen- förfarandet. Om

ett sådant erbjudande inte har accepterats av tillräckligt många aktieägare för

att särregeln skall vara tillämplig (se nedan), kan det inge betänkligheter att

lägga börskursen till grund för lösenbeloppets bestämmande. En sådan ordning

skulle i praktiken kunna leda till att särregeln ges ett vidare

tillämpningsområde än vad som är önskvärt och att en anbudsgivare vid ett

offentligt uppköpserbjudande väljer att lägga sitt bud på en lägre nivå än vad

han eller hon annars skulle ha gjort. En alltför kategorisk koppling till

börskursen kan i vissa fall också leda till ett slags cirkeleffekt där

börskursen speglar marknadens förväntningar om vilket lösenbelopp som

skiljenämnden eller domstolen – på grundval av aktiens börskurs – kommer att

fastställa. (sida 450 Prop

2004/05:85)

Det har varit en värdefull besvikelse att delta i förfarandet och bevittna hur processen går till. Däremot är det inte ekonomiskt rationellt för mig att lägga ytterligare tid och ta den ekonomiska risken med ett överklagande. Rent principiellt skulle jag se det som viktigt och önskvärt om det gjordes men det är inte en kamp jag kan ro i hamn på egen hand och jag har svårt att se vem som skulle vilja finansiera ett sådant projekt och bidra med mer kvalficerad juridisk kompetens.

När börsen går bra har marknaden en tendens att springa före nyheterna och driva upp aktiekurserna vilket i praktiken skyddar aktieägaran från risken att insiders ska ersätta dem med en extern finansiär. När börsen går ned finns det helt andra möjligheter för tvivelaktigt agerande och det blir tydligt att incitamenten att skydda småsparare är små för aktörer som säljer betalanalyser, tillhandahåller en marknadsplats eller har skiljedomsförfarande som en extra pensionsinkomst. Efter finanskrisen hade Aktietorget ett enormt dåligt rykte som handelsplats och det finns inga skäl att tro att det blivit bättre efter namnbytet, i fallet med Axkid ville de inte ens meddela mig huruvida Spotlight beviljat Axkid en dispens att bryta mot noteringskraven. Vi vet att Axkid AB bröt mot regelverket eftersom maxtiden för en dispens är 6 månader men att Spotlight inte kan meddela en aktieägare huruvida det bolag han äger brutit mot reglerna visar att Aktietorget fortsätter att vara Aktietorget. Vikten av oberoende granskning understryks även av att det under processen framkom att Grant Thorntons som på styrelsens uppdrag gjort ett värderingsutlåtande genomförde detta utifrån prognoser som på oklara grunder reviderats ned efter påkallandedagen och sedan utgjorde grund till Grant Thorntons värderingsutlåtande av Axkid AB vid påkallandedagen. Majoritetsaktieägaren och deras ombud försökte dessutom göra gällande att de minoritetsaktieägare som skrivit på NDA ändå hade haft rätt att handla aktier då man i skiljenämnden hävdade att någon insynsinformation aldrig lämnats ut vilket vi kunde motbevisa via de chattloggar som bevarats från diskussionerna.

Sammantaget innebär skiljenämndens beslut och svagheterna på vissa marknadsplatser att man som majoritetsägare har en avsevärd frihet i att misshandla sina minoritetsägare inför ett utköp. Aktiebolagslagen har omfattande skrivelser om hur minoritetsaktieägarnas äganderätt ska skyddas men när den lilla krets som är verksamma kring förfaranden för tvångsinlösen har definierat en praxis på det här sättet skapar det mycket skeva incitament på aktiemarknaden. I goda tider döljs den här bristen av höga aktiekurser men som investerare bör man ta höjd för de risker som kursnedgångar innebär med avseende på vem som i slutändan tjänar pengar på våra långsiktiga investeringar.

Ideologiskt är jag kraftigt negativ till den kalcifiering som orsakas av att särintressen tar kontroll över myndighetsutövning utan hänsyn till det övergripande samhällsintresset. På egen hand skulle jag däremot göra ett alldeles för dåligt jobb för att det ska vara värt det arbete och de kostnader som en överklagan skulle medföra. Därför säger jag tillsvidare som @stckpkr efter bokslutskommunikén och begränsar min energianvändning.

Inga kommentarer:

Skicka en kommentar