Jag har ägt Axkid sedan 2018 då jag köpte mina aktier för ungefär 12 kr (länk). Precis på botten av Covid-19-finanskrisen sålde jag av en del av innehavet i syfte att skapa handlingsfrihet inför en eventuell nyemission samtidigt som jag kunder återinvestera pengarna i bolag som inte påverkades lika kraftigt av pandemin. Axkid har varit en fantastisk tillväxthistoria de senaste åren men återinvesterat vinsten och mer därtill för att bygga en starkare plattform för framtiden. Min plan har därför varit att bevaka Axkid och invänta ett lämpligare köpläge och nu när SEB Equity Partner lagt ett så pass snålt bud på Axkid har jag valt att öka på mitt innehav i Axkid.

Den punkt som har oroat mig mest är risken för kortsiktiga likviditetskriser eftersom Axkid har tagit tunga investeringar under perioden 2018-2019. Axkid har etablerat en monteringsfabrik i Kina samtidigt som man utvecklat Axkid One som nyligen vann pris som årets babyprodukt (länk) och investerat i en egen försäljningsorganisation i Tyskland och Storbritannien vilket inneburit att antalet medarbetare ökat från 14 till 31 under 2019. Totalt är det fem medarbetare i Sverige, sex i Kina, fyra i Tyskland och två i Storbritannien som rekryterats. Omställningen till egen distribution i Tyskland innebar även att Axkid under det första kvartalet 2019 inte hade någon omsättning alls i landet och att försäljningen därefterar accelerat kraftigt från låga nivåer, under det tredje kvartalet 2019 angav man exempelvis tillväxten i Tyskland till 125 %.

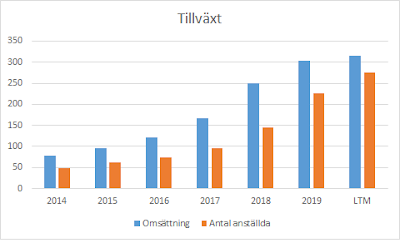

Sammantaget har det här inneburit att 2019 var ett år där omsättningstillväxten stannade av och "bara" blev 10,2 % efter att ha ökat med 24 % år 2018 och hela 72,6 % 2017 som var ett riktigt toppår för Axkid när det gäller lönsamhet och kassaflöde. Axkid räknar däremot med att på sikt hålla en tillväxttakt på 20-30 % per år under en konjunkturcykel.

Just kassaflödet har hela tiden varit Axkids svaga punkt då man är ett litet bolag där en begränsad försäljning ska täcka upp både en kraftigt utökad säljorganisation och teknikutvecklingen vilket avspeglat sig i kassaflödet likväl som balansräkningen.Samtidigt har ledningen gjort ett fantastiskt jobb att med begränsade medel både bygga upp Axkid och hantera Covid-19. Rent praktiskt måste Covid-19 ha inträffat med värsta möjliga tajming för Axkid då man satsat stort på produktplattformen Axkid One samtidigt som man nu står med en kraftigt utökad kostnadskostym när världen samtidigt stannat upp. Vanligtvis är det andra kvartalet Axkids stora tillväxtkvartal och omsättningen ökade sekventiellt 50 % under 2018 och 37 % 2019 medan det under 2020 istället blev ett försäljningstapp på 14 %. Däremot har nedgången delvis kompenserats av en fantastisk tillväxt under det tredje kvartalet som är Axkids starkaste kvartal någonsin. .

.

Axkids VD Daniel Johanson har alltid haft en relativt lågmäld framtoning och trots det rekordartade tredje kvartalet var det ett relativt bistert VD-ord där han lyfte fram både möjligheterna och risken för att det skulle komma att krävas en nyemission för att finansiera dem.

Axkid One har nu lanserats på alla våra marknader och intresset från både våra försäljningspartners och slutkunder har varit positivt. Initialt har vi valt en försiktig lanseringsplan för att säkerställa kvalitén, klara produktionstakten i vår nya fabrik samt minska belastningen på vårt rörelsekapital. Axkid ONE har unika funktioner som möjliggör installation på 30 sekunder, justering av benutrymme och framförallt är det den enda bakåtvända Isofix-stolen på marknaden som är godkänd för barn upp till 125 cm (cirka 7 år). Axkid One är en produkt som vi tror kommer komplettera vår storsäljare Minikid 2 på ett bra sätt. Det är dock fortfarande för tidigt att uttala sig med säkert om etableringen för produkten och vi är fortsatt återhållsamma i ökning av produktion och finansiella prognoser framåt.

Kassaflödet från verksamheten uppgick till 0,7 MSEK (-0,7) och från investeringsverksamheten -1,1 MSEK (-4,7) främst kopplat till investeringar i produktionsverksamheten.

Vi står nu i ett läge där vi med de investeringar som gjorts i en stark produktportfölj, egen produktionskapacitet och egna säljkontor känner att det finns stora möjligheter för oss på marknaden. För att säkerställa framtida tillväxtmål behöver vi öka såväl rörelsekapital som sälj- och marknadsföringskostnader de kommande åren. Därför har ledningen och styrelsen påbörjat arbetet med att säkerställa ett nytt kapitaltillskott. Vi utesluter därför inte att en nyemission kan bli aktuell även om vi samtidigt arbetar med andra finansieringslösningar. Mer information i frågan kommer att delges aktieägarna löpande under hösten.

Jag har stor förståelse för att det för ledningen kan vara attraktivt med en lösning där SEB Private Equity genomför ett ledningsutköp. Det skulle för ledningen innebära att de får in en kapitalstark partner samtidigt som deras egen utspädning blir minimal. Däremot är det som utomstående aktieägare omöjligt att acceptera en budsituation där styrelsen som ska ta del av ett ledningsutköp har en helt överlägsen överblick över huruvida satsningarna på Axkid One, monteringsfabriken och den egna distributionsorganisationen kommer att bära frukt, samtidigt som man i marknadskommunikationen varnat för en sannolikt kommande nyemission vilket pressat kursen. Som jag ser det finns det i princip inget läge där det är rationellt för aktieägarna att acceptera ett bud från SEB Private Equity i det här läget. Om SEB, utifrån vad Axkids ledning har presenterat kan räkna hem en affär med kapitaltillskott, ersättning till ledande befattningshavare och de avkastningskrav som finns i fonden innebär det i praktiken att vi aktieägare nästan definitivt gör en dålig affär.