- Avensia ser rekrytering av rätt personal som sin största flaskhals och prioriterar kontinuerlig rekrytering framför att maximera beläggningsgraden.

- Avensia blir allt mindre en IT-konsult med fokus på e-handel och försöker positionera sig som en partner inom omnikanalhandel som hjälper sina kunder att digitalisera sig och dra nytta av möjligheterna med e-handel.

- Avensia Storefront har slutat precis som de flesta andra produktifieringsförsök från IT-konsulter. Den egna konsultverksamheten är den bästa kunden och istället för att försöka sälja programvara har man nu en konkurrensfördel då produkten gör det möjligt att bedriva konsultuppdrag mer effektivt.

- Man har lyckats med målet att vara en "sticky" partner där kunderna kontinuerligt återkommer oavsett konjunkturläget.

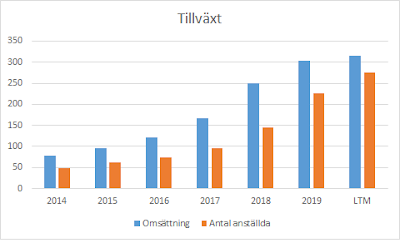

De enda nyckeltal jag egentligen följer i Avensia är nyrekryteringen av anställda och omsättningen per anställd. Avensia har tre starka ägargrupperingar som har samarbetat under lång tid och tagit strategiska beslut som visat sig mycket framgångsrika (se figur 1, utveckling). Så för mig handlar Avensia främst om att följa upp värderingen samt om konsultmarknaden för Avensia på något vis förändras radikalt.

Att ha en sådan ägargruppering som huvudägare kräver samtidigt att man som småsparare har ett visst förtroende för deras affärssinne då det ibland kan ta tid innan satsningar bär frukt. I Avensias fall visar det här sig i att man under brinnande Coronakris satsat på nyrekrytering då man ser det som en strategisk investering i kompetensförsörjningen. Även under 2019 var nyrekryteringen högre än omsättningstillväxten och det har inneburit att omsättningen per anställd har fallit från 1,7 Mkr per anställd 2018 till 1,1 Mkr per anställd de senaste tolv månaderna. Under perioden har Avensia även minskat antalet underkonsulter, utökat verksamheten med utvecklare i Filipinerna och ökat andelen kvinnor i bolaget vilket speglar breddningen från IT-konsulter till omnikanalhandelsexperter. Sammantaget har det här pressat vinstmarginalen från som mest 9 % till dagens 4,1 % (siffror från Börsdata). Det innebär i sin tur att Avensia just nu handlas till en liten premiumvärdering gentemot andra IT-konsulter med P/S 1,9 och P/E-talet nu är skyhögt med P/E 46.

Jag har skissat på lite alternativa värderingar och har delat upp det hela i fem olika fall där jag använt historiska siffror för Avensia och samt resultatet för HiQ och Knowit 2019 som referenser. Tanken är att de här scenariona ska ge en bild av vad Avensia skulle kunna leverera under ett "normalt" år med nuvarande storlek på verksamheten samt lite olika antaganden om omsättning per anställd och vinstmarginal. De olika scenariona är:

- Normaliserad vinst: Nuvarande omsättning men med 9 % vinstmarginal

- Extrpolering: Ett drömscenario där omsättningen per anställd ökar till 1,7 Mkr per anställd och vinstmarginalen blir 9 %.

- Knowit: Omsättning per anställd 1,4 Mkr och 8,2 % vinstmarginal.

- HiQ: Omsättning per anställd 1,2 Mkr och 9,5 % vinstmarginal.

- HiT: Omsättning per anställd 1,2 Mkr och 8,2 % vinstmarginal.

Som jämförelse kan nämnas att HiQ köptes ut med en värdering på P/S 2,2 och P/E 23 vilket jag skulle säga är en väldigt hög värdering med tanke på hur låg tillväxten varit de senaste åren för HiQ. Avensia däremot har, med undantag för 2020, aldrig haft en omsättningstillväxt under 20 % och att man förhoppningsvis stärkta ur Covid-19 krisen då man valt att satsa på rekryteringar snarare än lönsamhet samtidigt som e-handel aldrig varit viktigare för handeln.

Inga kommentarer:

Skicka en kommentar