|

| Nathan Rotschild, finansgeni som tjänade sina pengar när blodet slutat flyta på gatorna. |

Trots den här investeringshistoriken är Nathan Rothschild kanske mest känd för citatet Buy when there's blood in the streets, even if the blood is your own vilket knappast stämmer överens med ovanstående investerarprofil. Citatet bygger istället på en bild av familjen Rotschild som cyniska krigsprofitörer vilket var en del av den antisemitiska propaganda som började spridas under mitten av 1800-talet. Det här gjorde dem till en naturlig citatmagnet för diverse cyniska investeringscitat och någon gång i slutet på 1800-talet eller början på 1900-talet knöts citatet till Nathan Rothschild.

Men det är lättare att vara en citatmaskin än att vara ett finansgeni och jag har noterat att min kommentar om att Mina värsta misstag har jag gjort när jag försökt vara smart och snabb. Men på aktiemarknaden verkar det räcka med att inte vara korkad har blivit lite populär och citerats av både Lars och besser1. Däremot har en del av den ursprungliga meningen gått förlorad jämfört med när jag myntade citatet (länk till inlägget). Det går lätt att tolka citatet som att jag förordar passivitet och att man bör gör så lite som möjligt och istället låta indexfonder skapa värde genom att dra nytta av börsens generella tillväxttakt.

Men vad jag egentligen syftar på är att man bör beakta det faktum att börsen är långtifrån en homogen marknad. Det tydligaste exemplet på detta är att oviktade index i princip alltid slår storleksviktade index (länk) vilket med dagens låga courtage innebär att det borde vara bättre att slumpvis köpa aktier på large cap än att investera i Avanza Zero. Om man som investerare under en längre tidsperiod inte överträffar OMX-30 index bör man med andra ord ta sig en allvarlig funderare på om man ska fortsätta investera.

Det här speglas även av min tidigaste investerarkarriär (sommaren 2010-2013 som jag beskrev här) då jag relativt osystematiskt investerade i aktier.

SIX Portfolio return 40,15 %

SPP Aktiefond Sverige 36,74 %

Min portfölj 32,56 %

SEB Sverige indexfond 29,84 %

OMX 30 22,2 %

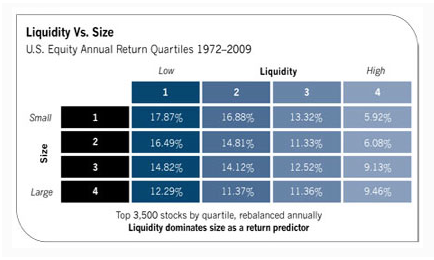

Även utan erfarenhet eller någon större naturbegåvning går det alltså alldeles utmärkt att överträffa avkastningen i stora indexfonder om man har koll på grundläggande principer och inte allt för ofta bryter mot dem. Lite syrligt kan man alltså säga att det är korkat att investera i indexfonder om man lika gärna kan kasta pil på börslistan och få bättre avkastning. Min nuvarande investeringshypotes går dock ett steg längre och bygger på en idé om att det finns en större tillväxtpotential på mindre börslistor men på bekostnad av att andelen dåliga bolag är högre. Den här hypotesen stöds delvis av en gammal studie på 40 % 20 år som tyvärr hade vissa metodfel (länk), men den här bilden som Retweetats av Värdepappret och i bloggkretsar populariserades av Gustavs aktieblogg (länk) indikerar att bilden stämmer åtminstone i USA.

Snittavkastningen för stora bolag är 11,2 % och de mest likvida bolag underavkastar index med 1,7 % och de minst likvida bolagen överavkastar med 1,1 %. Ser man däremot på de minsta bolagen i jämförelsen underavkastar de mest likvida bolagen index med 5,3 % och de minst likvida bolagen överavkastar med 6,7 %. Även med basala mått som likviditet kan man alltså identifiera segment av börsen som överavkastar de generella börsindex som vi kan investera i och det är detta som jag försöker utnyttja som investerare.

Nackdelen med den här investeringsmetodiken är dock att man förr eller senare kommer att gå på vissa nitar och det är här definitionen på tur kommer in i bilden. En enskild händelse kan definieras som tur eller otur, men som investerare har man ett ansvar för att inte göra sig själv helt utlämnad åt slumpen. Det innebär i praktiken att man som investerare bör sköta sin portfölj på ett sådant sätt att en enskild oväntad händelse inte gör slarvsylta av portföljavkastningen (min tumregel är att det ska svida men inte göra ont med en oväntad negativ händelse).

Skulle mitt sparande i min kapitalförsäkring varit representativ för mitt normala sparande skulle jag nog rätt snabbt få magsår över utvecklingen även om den i år hittills varit bättre än OMX-30 (+ 7,6 %).

Men den portföljen är väldigt liten och består endast av 5 bolag där det femte är en liten spekulation i Dometics börsnotering. Min ISK är däremot mer stabil vilket är en naturlig följd av att jag har fler bolag i portföljen.

Sammanfattningsvis kan man säga att min syn på aktier är att allting handlar om sannolikhet och när det gäller aktier finns det alltid en sannolikhet för att någonting går fel. Om man äger 10 aktier och en av dem går dåligt handlar det inte om otur utan helt enkelt om ett statistiskt sannolikt utfall. Däremot bör det här inte avskräcka en från att göra mer än att bara lite lealöst investera i indexprodukter. Olika delar av börsen har historiskt olika avkastningsnivåer och som investerare går detta utmärkt att utnyttja för att få en bättre avkastning utan att man som investerare behöver hålla Rotschildklass på sin förmåga att utvärdera investeringar.