lördag 24 december 2022

10 år som aktiebloggare, en kort fundering om lycka och tillfredsställelse

onsdag 30 november 2022

Tvångsinlösen i Axkid, jag gissar på 25-45 kr i kurs vid tvångsinlösen och har som minst ett mål på 35 kr

Caution Ax Bidco släppte idag information om att de avser påkalla tvångsinlösen på aktierna i Axkid då de erhållit 90,9 % av aktierna (länk).

Jag har delvis insyn i den affären och tycker informationen som släppts är bristfällig. Den 6 augusti gick Caution Ax Bidco ut till ett antal större aktieägare samt mig där man ville förhandla om ett förvärv av aktier i Axkid AB men även krävde ett NDA för att diskutera frågan och eftersom informationen om förhandlingarna var att anse som insynsinformation innebar det att flera större aktieägare sedan dess inte kunnat köpa aktier. Vid tillfället var kursen cirka 25 kr och jag ser det som ett absolut golv om man skulle tillämpa huvudregeln där marknaden sätter värdet på en aktie vid tvångsinlösen då all handel sedan dess varit störd då flera personer på köpsidan varit förhindrade att köpa aktier.

Dessutom anser jag att Axkid är ett bolag där värdet på bolaget bör sättas på annat sätt än via marknadsvärdet. I fallet med Axkid har Caution Ax Bidco uppnått gränsvärdet 90 % inte via ett kontantbud på aktier utan genom ett löfte till ett antal aktieägare om att de ska få följa med och äga aktierna som onoterat bolag. Att vara onoterat ska sedan på ett eller annat sätt skapa ett större aktieägarvärde förde aktieägare som får förmånen att följa med bolaget som onoterat. Det innebär alltså att det inte fanns en enda person som var villig att säljasina aktier billigare än morgonens kurs på 18,45 kr och inte heller i kursintervallet 25-40 kr har det funnits tillräckligt många säljare för att Caution Ax Bidco skulle kunna genomföra en tvångsinlösen via förvärv av aktier.

Personligen gjorde jag två mindre försäljningar vid 44 och 45 kronor men det är tydligt att ingen insatt ägare har varit villig att sälja ens på mycket höga kursnivåer sedan Caution Ax Bidco la sitt första bud medan kursvariationerna därefter handlat om skvalpvolymer mellan traders. Vi vet även att Thomas Bräutigam i samband med bolagsstämman har pratat om att förvärv är på gång och att motivet för att avnotera Axkid är just att möjliggöra större handlingsfrihet vid affärer så vid en avnotering bör befintliga aktieägare kompenseras för det.

Jag har tidigare varit med om tvångsinlösen i Transmode och rent praktiskt innebär det att man har pengarna låsta på ett rätt förmåligt räntekonto i upp till 2 år (länk). I det här fallet anser jag även att det finns en betydande skillnad mellan nuvarande aktiekurs och en sannolik tvångsinlösen. Min beräkning för vad som bör vara en rättvis budkurs finns här ochdet ska bli intressant att se hur SEB Private Equity agerar nu. Rent teoretiskt är värdet på Axkid oändligt eftersom man inte lyckats förvärva aktier via kontantbud och att offentliggöra en tvångsinlösen med nuvarande förutsättningar gör värderingen till en bedömningsfråga. Vid skiljedomar brukar nämnden inte sätta någon större tilltro till värderingsutlåtanden då dessa anses vara spekulativa. Istället brukar man titta efter affärer mellan informerade parter och i fallet med Axkid blir det särskilt svårt. Flera investerare lämnade bolaget i samband med förra budet då man saknade förtroende för ledningen efter att ledningen aktivt motarbetat andra köpare en SEB Private equity. Av de kvarvarande större ägarna är det ingen ägare som sålt en signifikant mängd aktier i kursintervallet 25-40 kr och när Caution Ax Bidco nu via ett inbyte förvärvat 90 % av aktierna försvinner de kvarvarande möjligheterna för värderingsgrundande transaktion.

måndag 14 november 2022

Fullständig analys Odfjell Technology

På Oslobörsen finns det tre företag med sitt ursprung i familjen Odfjell.

- Odjell SE som är ett rederi och ägare till hamnterminaler. Bolaget kontrolleras av Laurence Odfjell och är irrelevant för den här analysen då Odfjell Drilling som fokuserar på olja knoppades av 1973.

- Odfjell Drilling är sedan börsnoteringen av Odfjell Technology i mars 2022 fullt fokuserat på ägande och drift av oljeriggar där de äger fyra riggar och därutöver har kontrakt för att sköta driften av ytterligare tre.

- Odfjell Technology är en avknoppning från Odfjell Drilling och bedriver verksamhet inom affärsområdena Engineering, Drilling Operations och Well Services.

Jämfört med de flesta riggoperatörer har Odfjell Drilling klarat sig mycket bra genom de svåra åren 2015-2022 med låga oljepriser tackvare att de fokuserat på Harsh Environment rigs vilket är riggar som är anpassade för Nordsjön och andra kalla klimat. Dessa riggar har haft en bättre balans på tillgång och efterfrågan än övriga segment och därför har Odfjell Drilling kunnat drivas med lönsamhet under större delen av perioden (diagram från www.borsdata.se).

Fokuset på Nordsjön och de särskilda krav som området ställer på oljeriggar har varit gynnsamt för Odfjell Drilling och min tolkning av uppdelningen är att Odfjell Technology nu ska agera mer internationellt och bredda sin verksamhet både geografiskt och gentemot förnybara energikällor. Den första indikationen på den här strategin kom 2018 då huvudägaren Helene Odfjell (60,37 % av aktierna) som bor i London avpolleterade tidigare styrelseordförande Carl-Erik Haavaldsen som enligt uppgift hade en avvikande syn på bolagets strategi (länk). I slutet på 2018 flyttade man även Odfjell Drillings huvudkontor till Aberdeen i Storbritannien (länk) även om Odfjell Drillings skattemässiga hemvist är Bermuda vilket innebär att vi aktieägare slipper norsk eller brittisk källskatt.

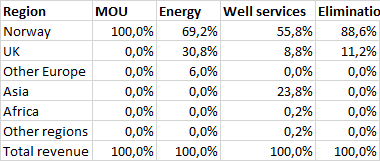

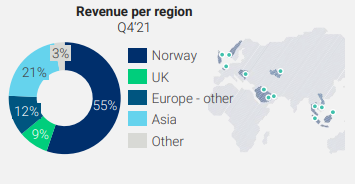

Inom Odfjell Technology är Well services det mest geografiskt diversifierade segmentet med 56 % av intäkterna medan Energy (numera Drilling samt Engineering) än så länge har nästan alla intäkter inom Nordsjön.

Investeringstes

- Oljeutvinning i Nordsjön har varit lönsamt även under de svåra åren men osäkerhet kring straffskatter och andra regleringar har i kombination med låga priser och politisk press minskat viljan till långsiktiga investeringar.

- System där skatter kan kvittas mot investeringar kommer bli vanligare nu när energisäkerhet står högt på agendan. Norska staten justerade sitt skattesystem redan 2020 för att skapa bättre förutsättningar för investeringar (länk) och efter Rysslands invasion i Ukraina kommer det bli vanligare även i andra länder, Storbritanniens nya windfall tax kommer till exempel även den med villkor som minskar skattebördan om investeringar genomförs (länk).

- Odfjell Technologies är lågt värderat förhållande till den lönsamhet man kunde leverera 2019-2021 och om lönsamheten närmar sig de goda åren i början på 10-talet blir det löjligt billigt.

- Odfjell Technologies kommer att öka lönsamheten snabbare än t.ex. riggoperatörer då Odfjell Technologies har kortare kontrakt än riggoperatörerna. Det här syntes tydligt i Odfjell Drillings räkenskaper 2013-2015 där riggdelen var den som sjönk sist då det tog längre tid innan kontrakten löpte ut.

Servettkalkyl

Min analys av Odfjell Technology har delats upp i två delar. En enklare servettkalkyl som bygger på data ifrån prospektet och det första kvartalet följt av en fördjupning inom Well Services och Drilling & Technology som tidigare var ett redovisningsområde men numera är uppdelat i delarna Drilling och Engineering. Prospektet är omfattande och ger en intressant inblick i historiken i kombination med obligations- och investeringspresentationerna som släpptes i samband med börsnoteringen. Den del av Odfjell Technology som i dagsläget står för den överlägset största del av lönsamheten är Well services som även är den mer investeringstunga delen av verksamheten vilket beskrivs i den kommande fördjupningen. Redovisningsvalutan fram till och med prospektet var USD men Odfjell Technology redovisar numera i NOK vilket innebär att analysen blandar NOK och USD med en kurs på ca 10 NOK.Komplettering efter Q2

Fördjupad analys

Under det första kvartalet stod Well Services för 35 % av omsättningen och 74 % av EBITDA. Enligt pro forma siffror ska affärsområdet tidigare stått för ca 35 % av omsättningen och 70 % av EBITDA med huvuddelen av intäkterna från Norge men uthyrningsmarknaden för utrustning är just nu stekhet och sektorskollegorna Halliburton och Schlumberger har i både Q2 och Q3-rapporterna varit tydliga med att utrustningen är uthyrd för året och att man redan har en djup orderbok för 2023.

Tillväxtpotential

Vilka faktorer påverkar tillväxten och är de gynnsamma?

Lönsamhet i tillväxt

Är tillväxten lönsam för aktieägarna?

Tittar man tillbaka på den historiska lönsamheten i Well service och befintliga marginaler inom övriga affärsområden blir den möjliga lönsamheten i Odfjell Technology helt enorm. Med fasta kostnader för avskrivningar och räntekostnader skulle vinsten i Odfjell Technology kunna närma sig en miljard om inte oljeanvändningen kollapsar. För att nå den vinstnivån krävs det att Well services når en historisk avkastning på 25 % av anskaffningskostnaden för utrustning vilket ger ett EBITDA-bidrag på 1 000 MNOK medan Engineering och Drilling försvarar sin nuvarande lönsamhet och då bidrar med ytterligare 220 MNOK. Ovanpå det tillkommer Odfjells tillväxt som vi får ett bättre sekventiellt mått på i samband med Q3-rapporten 25 november. De kostnadsposter vi sedan får dra bort för att nå nettovinsten i "steady state blir sedan 110 MNOK i finansiella kostnader, 170 MNOK i avskrivningar och skattekostnaderna som är svårare att bedöma.

Resultat: Godkänt

Intjäningsstabilitet

Kan företaget bibehålla sin lönsamhet även i svåra tider?

Odfjell Drilling har klarat sig igenom större delen av lågkonjunkturen mycket bra och även om Drilling & Engineering gjorde en mindre förlust 2014-2015 har Odfjell Technology varit lönsamma även under perioder med oljepriser på under 50 dollar fatet samt den turbulenta perioden med Covid-19.

Finansiell stabilitet

Är företaget finansiellt stabilt?

Finansiell måttfullhet

Är det ledning eller aktieägare som blir rika på bolaget?

Trovärdig ledning & ägare

Kan man lita på ledningens utfästeler och ägares förmåga att åtgärda brister?

Avslutande reflektion

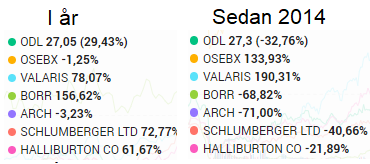

Utifrån Aker Solutions, Schlumberger och Halliburtons rapporter vet vi att de kommande kvartalen kan förväntas bli starka men frågan är om tillväxten stannar av som under 2019 eller om vi faktiskt får en återgång till den starka oljekonjunkturen under 2013-2014. Oljeservicesektorn har gått bra på börsen under 2022 men drar vi ut perspektivet till den senaste högkonjunkturen inom olja så ligger bolagen fortfarande lågt i börsvärde.

Om Odfjell Technology skulle nå en värdering på P/S 1 skulle det innebära ett börsvärde på omkring 3 500 MNOK givet nuvarande omsättningsprognos på 2022 och ett P/E-tal på strax under 10. Det är ingen utmanande prognos och värderingen skulle vara klart under de amerikanska sektorskollegorna samtidigt som avkastningen på den utrustning som Odfjell Technology tillhandahåller skulle vara ungefär en tredjedel av vad den var under toppen på föregående oljekonjunkturcykel.

tisdag 23 augusti 2022

Analys av Odfjell Technology, oljeservice på export.

På Oslobörsen finns det tre företag med sitt ursprung i familjen Odfjell.

- Odjell SE som är ett rederi och ägare till hamnterminaler. Bolaget kontrolleras av Laurence Odfjell och är irrelevant för den här analysen då Odfjell Drilling som fokuserar på olja knoppades av 1973.

- Odfjell Drilling är sedan börsnoteringen av Odfjell Technology i mars 2022 fullt fokuserat på ägande och drift av oljeriggar där de äger fyra riggar och därutöver har kontrakt för att sköta driften av ytterligare tre.

- Odfjell Technology är en avknoppning från Odfjell Drilling och bedriver verksamhet inom affärsområdena Engineering, Drilling Operations och Well Services.

Jämfört med de flesta riggoperatörer har Odfjell Drilling klarat sig mycket bra genom de svåra åren 2015-2022 med låga oljepriser tackvare att de fokuserat på Harsh Environment rigs vilket är riggar som är anpassade för Nordsjön och andra kalla klimat. Dessa riggar har haft en bättre balans på tillgång och efterfrågan än övriga segment har Odfjell Drilling kunnat drivas med lönsamhet under större delen av perioden.

Fokuset på Nordsjön och de särskilda krav som området ställer på oljeriggar har varit gynnsamt för Odfjell Drilling och min tolkning av uppdelningen är att Odfjell Technology nu ska agera mer internationellt och bredda sin verksamhet både geografiskt och gentemot förnybara energikällor. Den första indikationen på den här strategin kom 2018 då huvudägaren Helene Odfjell (60,37 % av aktierna) som bor i London avpolleterade tidigare styrelseordförande Carl-Erik Haavaldsen som enligt uppgift hade en avvikande syn på bolagets strategi (länk). I slutet på 2018 flyttade man även Odfjell Drillings huvudkontor till Aberdeen i Storbritannien (länk) även om Odfjell Drillings skattemässiga hemvist är Bermuda vilket innebär att vi aktieägare slipper norsk eller brittisk källskatt.

Rent operativt är Well services det mest geografiskt diversifierade segmentet med 56 % av intäkterna medan Energy (numera Drilling samt Engineering) än så länge har nästan alla intäkter inom Nordsjön.

Investeringstes

- Oljeutvinning i Nordsjön har varit lönsamt även under de svåra åren men osäkerhet kring straffskatter och andra regleringar har i kombination med låga priser och politisk press minskat viljan till långsiktiga investeringar.

- System där skatter kan kvittas mot investeringar kommer bli vanligare nu när energisäkerhet står högt på agendan. Norska staten justerade sitt skattesystem redan 2020 för att skapa bättre förutsättningar för investeringar (länk) och efter Rysslands invasion i Ukraina kommer det bli vanligare även i andra länder, Storbritanniens nya windfall tax kommer till exempel även med den med villkor som minskar skattebördan om investeringar görs (länk).

- Odfjell Technologies är lågt värderat förhållande till den lönsamhet man kunde leverera 2019-2021 och om lönsamheten närmar sig de goda åren i början på 10-talet blir det riktigt löjligt.

- Odfjell Technologies kommer att öka lönsamheten snabbare än t.ex. riggoperatörer då Odfjell Technologies har kortare kontrakt än riggoperatörerna. Det här syntes tydligt i Odfjell Drillings räkenskaper 2013-2015 där riggdelen var den som sjönk sist.

Servettkalkyl

Min analys av Odfjell Technology har delats upp i två delar. En enklare servettkalkyl som bygger på data ifrån prospektet och det första kvartalet följt av en fördjupning inom Well Services och Drilling & Technology som numera är uppdelat i Drilling och Engineering. Prospektet är omfattande och ger en intressant inblick i historiken i kombination med obligations- och investeringspresentationerna som släpptes i samband med börsnoteringen. Den del av Odfjell Technology som i dagsläget står för den överlägset största del av lönsamheten är Well services som även är den mer investeringstunga delen av verksamheten vilket beskrivs i den kommande fördjupningen.tisdag 2 augusti 2022

Analys av Enquest, oljefältens geriatrikavdelning

EnQuest PLC är oljebolaget dit oljefält kommer för att dö. I takt med att oljan pumpas upp ur en källa blir det ofta även svårare att få ut kvarvarande olja. Det innebär att priset per fat ökar och även att mängden koldioxidsekvivalenter per fat går upp vilket gör åldrande oljetillgångar mindre attraktiva. Enquest bildades 2010 som en sammanslagning av de tillgångar som Petrofac och Lundin Petroleum hade i den Brittiska delen av Nordsjön. Amjad Bseisu från Petrofac Ltd tog VD-rollen i det sammanslagna bolaget och är även Enquests största ägare (11,4 % av aktierna). Amjad är ingenjör utbildad i USA och son till en palestinsk bankir men har flyttat runt i mellanöstern och USA innan han byggde upp sin förmögenhet via Petrofac Ltd där han arbetade med deras investeringsportfölj inom drift och oljeservice. Petrofac Ltd börsnoterades 2005 och driver bland annat Enquests plattform på Kittiwake som är ett av de fält som just nu är under nedläggning men där plattformen fortfarande används på grund av kopplingar till andra fält. Petrofac Ltd är även det börsnoterat och återhämtade sig bra efter finanskrisen men har precis som många andra oljebolag gått tungt sedan 2014.

Enquests strategi är att ta över och driva äldre oljefält i Brittiska Nordsjön med vinstdelningsavtal med tidigare ägare även om man under senare år även köpt fält eller andelar av fält till låga priser. En äldre artikel från Globe and Mail ger en god bild av Amjad Bseisu och Enquests strategi år 2012 då olja fortfarande var en het sektor (länk) och Financial Times har en bra artikel från den svåraste tiden omkring 2016 som beskriver de problem som låga oljepriser skapade i Nordsjön (länk).

It is also an industry whose days are numbered. Of the 63 billion barrels of oil thought to be recoverable from the North Sea, 43 billion have already been extracted. What is left is difficult and expensive to reach — and is now worth less than one-third of what it was two years ago. In the past 20 months, the price of a barrel of oil has collapsed from about $115 in summer 2014 to about $33 at the time of going to press, its lowest price in 11 years.

Kombinationen av höga kostnader, sinande reservoarer, politisk motvilja och låga oljepriser har gjort den brittiska delen av Nordsjön till en region som många oljebolag har valt att lämna. Förutom befintliga oljefält har Enquest därigenom kunnat förvärva en andel av oljefältet Bressay för ca 18 miljoner USD och som nu samägs med Equinor (40,8 % ägarandel) och Chrysaor (18,4 %) med Enquest som operatör (artikel och Enquests egna meddelande). Enquest förvärvade även rättigheterna för det närliggande fältet Bentley från fordringsägarna till Xcite Energy som gick i konkurs 2017.

Enquest bedömer att deras rättigheter i Bressay med nuvarande prospektering motsvarar 115 miljoner fat 2C tillgångar (möjliga reserver som finns utvinningsbara om de bedöms vara kommersiellt gångbara). Den totala mängden olja inom området är beräknad till uppemot 1 miljard fat även om den tunga olja det handlar om i Bressay innebär att 10-30 % utvinningsbar olja kan vara lämpligt att räkna med. För Bentley redovisar Enquest 131 miljoner fat som 2C resurser medan tidigare ägare räknade med en snittproduktion på ca 45 000 fat olja per dag under 35 års tid vilket innebär att åtminstone 575 miljoner fat borde kunna utvinnas i området (länk). Förvärvet av Bentley kostade under 2 miljoner dollar med en framtida vinstdelning på upp till 40 MUSD vilket kan jämföras med att det förvärvade bolaget hade totala tillgångar på 95 MUSD 31 december 2019 och under året gjorde en förlust på 72 MUSD vilket till stor del berodde på nedskrivningar av värdet på Bentley (länk).

Båda de här två fälten får ses som optioner med fält som var ekonomiskt olönsamma att utvinna under 10-talet och där vi får se hur det går. Åtminstone Bentley har stora likheter med Enquests största fält Kraken som ligger ca 2 mil bort och förväntas utgöra bas för oljeutvinningen via tiebacks om eller när Bentley och Bressay börjar utvinnas. Förväntningarna på Kraken var från början en maxproduktion på omkring 50 000 fat per dag där 70,5 % av produktionen tillfaller Enquest men produktionen peakade istället på en bit över 30 000 fat per dag (länk) samtidigt som exploateringskostnaderna varit lägre en beräknat.

Om den här typen av analys av oljereserver hade legat till grund för min investering i Enquest så skulle jag aldrig har gjort den. Det finns många oehört många duktiga analytiker inom oljesektorn och när olja var hett handlade många aktieanalyser i småbolag just om att hitta lågt värderade reserver vilket när kraschen kom 2014 ofta visade sig handla om att investerare med ett stigande oljepris inriktade sig på stora oljefyndighetermen med hög break-even som såg attraktiva ut när oljepriset ökade. I efterhand var det här en stor miss men i början av tiotalet var förväntningen att peak-oil skulle drivas av stigande utvinningskostnader där ständigt stigande oljepriser skulle leda till en nivå där oljan ersattes av mer kostnadseffektiva energikällor.

Under andra halvan av tiotalet har fokus istället hamnat på konsumtionssidan och minskad oljekonsumtion vilket tyvärr får ses som en mycket västcentrerad bild på globala konsumtionsmönster (länk). Skillnaden mellan en tillgångsbaserad peak-oil och en konsumtionsbaserad peak-oil är att om produktionen begränsas på produktionssidan är risken för oljeproducenter låg då fallande oljeproduktion baserad på höga utvinningskostnader innebär att oljepriset har en hög sannolikhet att spegla de högsta gångbara utvinningskostnaderna. Med fallande oljekonsumtion blir effekten helt annorlunda och att exploatera oljefält med höga utvinningskostnader innebär en enorm finansiell risk då fallande konsumtion förväntas pressa priserna .

Alla som haft professor Kjell Aleklett som föreläsare kan nog konstatera att det går att måla upp väldigt många olika scenarier för oljekonsumtion och vår framtid. Det jag däremot kan konstatera är att just nu har vi en väldigt vansklig situation där aktivister skjutit energiomställningen i foten genom att aktivt motarbeta en hög och stabil elproduktion som kan ersätta olja & gas samtidigt som vi i ett decennium underinvesterat i olja & gas. Min bedömning är att i det här läget är Enquest en av de stora vinnarna då de under en period med låga oljepriser och låg framtidstro fått möjlighet att köpa tillgångar i en region med extremt låga förväntningar på framtiden vilka nu kan komma att exploateras.Samtidigt värderas Enquest väldigt lågt i förhållande till sin befintliga produktion. Enquests börsvärde är just nu 6 581 miljoner kronor och enligt den kostnadsbas de prognosticerar för 2022 och nuvarande oljepris bör det fria kassaflödet uppgå till åtminstone 6 667 miljoner kronor (663 MUSD) för 2022. Ledningen har redan aviserat att bolagets första prioritet är att minska Net Interest Bearing Debt (NIBD) till 0,5 ggr EBITDA vilket innebär att totalt 851 MUSD behöver betalas av innan man når sin önskade kapitalstruktur. Om inte den pågående energikrisen löser sig under hösten innebär det att Enquest med en enkel extrapolation av sin kostnadsprognos för 2022 i kombination med årsredovisningen för 2021 (klicka på bilden nedan) bör kunna nå skuldmålet under våren 2023 och därefter utvecklas till en kassaflödeskanon.

Halva utvinningen för 2022 är hedgad med ett prisintervall på 63-77,9 USD/bbl och cirka 20-25 % är hedgat för 2023 med ett intervall på 57-77,1 USD/bbl. Därefter upphör befintliga hedgar och det är osäkert på om Enquest kommer att hedga mer när skulderna blir så låga jämfört med intäkterna och bokförda värden i bolaget. Hur framtiden ser ut för Enquest hänger därför på utvecklingen för oljepriset och jag har testat ett antal intäktsprofiler för framtiden där jag gjort nuvärdesberäkningar med hjälp av min excelsnurra för diskonterade kassaflöden.

De fyra intäktsprofiler jag testat med 0 kr i terminalvärde på Enquest och 10 % diskonteringsränta är:

- Enquest-100 där oljepriset ligger fast på 100 USD fatet under 20 år

- Enqest-100-70 där oljepriset är 100 USD/fat 2023 och därefter faller till 70 USD/fat under tidsperioden.

- Enquest-70-60 där oljepriset faller till 70 USD/fat 2023 och därefter till 60 USD/fat.

- Enqest-70-60-10 år där oljepriset faller till 70 USD/fat 2023 och därefter till 60 USD/fat fram till 2031.

Tillväxtpotential

Vilka faktorer påverkar tillväxten och är de gynnsamma?

Enquest och reserverna i Bentley är ett bra exempel på den paradox vi just nu ser inom energiområdet. Europa har ett enormt stort energibehov för de kommande åren samtidigt som Enquest sitter på ett oexploaterat fält där prognoser indikerar att fältet i princip skulle kunna dubbla Enquests storlek och ha en total livstid på 35 år. Kostnaden till första olja skulle vara 729 MUSD men med ett börsvärde på motsvarande 666 MUSD skulle det för Enquest ge en bättre avkastning till lägre risk att helt enkelt återköpa aktier i det egna bolaget för att öka oljereserverna per aktie.

Den politiska situationen i Storbritannien är även den problematisk. Det ser ut som att Liz Truss kommer att vinna partiledarvalet för Tories och på kort sikt innebär det en låg risk för värre windfall taxes eller andra skatter. Däremot är det max två år kvar till nästa val och jag tror att hon hamnar i samma läge som Anna Kinberg Batra där hon är arvtagerska till en kortsiktig partiledare som red sina hästar så långt han kunde och där hon inom kort kommer att avsättas som en del av förnyelseprocessen inom partiet. Sammantaget innebär det här att jag är mer intresserad av kapitalåterföring till aktieägarna än av investeringar för fortsatt tillväxt även om jag lite cyniskt misstänker att om bolag som Enquest och Harbour Energy håller igen med investeringarna i Storbritannien så kan man säkra upp villkoren för framtida investeringar. Om det går så långt bör Enquest stå inför en rejäl uppvärdering då olja blivit PK igen.

Samtidigt är det så klart viktigt att Enquest kan leverera olja länge nog att dela ut de kassaflöden jag drömmer om. Hittills har Enquest varit effektiva med att fylla på reserverna och man har numera mer 2P reserver (bevisade reserver) än när man började sin verksamhet.

Enquests redovisning är inte den mest aktieägarvänliga där de verkar vara väldigt konservativa med vilka reserver de definierar som beprövade (P eller Proven) eller ens möjliga (C eller Contingent) men utifrån olika presentationer så bör Enquest ha totalt 10 år av drift utifrån kända 2P-reserver även om det sannolikt är så att de räcker längre men att man inte skulle kunna utvinna reserverna med dagens produktionsnivåer per år. Därutöver har Enquest redovisade 2C-reserver på 5-10 år per fält och de stora reserverna i Bressay och Bentley.

Resultat: Godkänt

Lönsamhet i tillväxt

Är tillväxten lönsam för aktieägarna?

Jämfört med mina vanliga investeringar blir det här en mer kvalitativ analys då förutsättningarna för Enquest för andra gången under en tioårsperiod har förändrats radikalt. Min uppfattning är att Amjad Bseisu är en skicklig kapitalförvaltare som har hållit Enquest vid liv under en mycket svår period och nu säkerställer att Enquest kommer att ha den ekonomiska stabilitet som krävs för att agera fritt under det kommande decenniet. Det löpande kassaflödet har dessutom stigit kraftigt under de senaste åren och med stora avbetalningar på lånen i kombination med lågt värderade fält bör både lönsamhet och kassaflöde hamna på en nivå som möjliggör stora utdelningar.

Resultat: Ja

Intjäningsstabilitet

Kan företaget bibehålla sin lönsamhet även i svåra tider?

Enquest har inte de lägsta utvinningskostnaderna och ligger högre än både arabvärlden och de stora aktörerna på de norska oljefälten men man bör klara av att generera ett överskott till så låga nivåer som 50 USD fatet och inte gå i konkurs även om priset faller lägre än så. Vi lever i en helt annan värld idag med fler oljekonsumenter än någonsin och så länge Asien och Afrika inte gör en Full Russian och sätter in 30 år av regression på ett halvår tror jag att oljepriserna kan fortsätta pendla inom de ramar vi sett sedan 2005 även om jag inte har en aning om hur ofta oljepriset är över 100 USD och hur ofta det är under 50 USD på grund av enskilda händelser eller trender.

Resultat: Ja

Finansiell stabilitet

Är företaget finansiellt stabilt?

Trenden går åt rätt håll och med avseende på räntebärande skulder kommer Enquest att stå stabilt från och med nästa år.

Resultat: Om ett år ja.

Finansiell måttfullhet

Är det ledning eller aktieägare som blir rika på bolaget?

Olja är en sektor där lönerna för tunga makthavare kan vara riktigt höga. Amjad Bseisu hade en lön på 1,4 MUSD under 2021 och 1,2 MUSD under 2020 vilket är långt under lönerna inom de större bolagen. CFO Jonathan Swinney lämnade dessutom nyligen Enquest för Tullow Oil vilket indikerar att åtminstone ett annat bolag gav honom ett mer attraktivt lönepaket.

Resultat: Nja men okej.

Trovärdig ledning & ägare

Kan man lita på ledningens utfästelser och ägares förmåga att åtgärda brister?

Med tanke på att både Styrelseordförande Martin Houston och CFO Jonathan Swinney nu lämnar Enquest så är en investering i Enquest verkligen en satsning på Amjad Bseisu. Rent generellt är jag en stor anhängare av ingenjörer som via effektiv kapitalallokering byggt upp en förmögenhet och leder bolag inom den sektor de byggt upp sin förmögenhet inom. Utifrån det perspektivet är Amjad Bseisu precis den typ av företagare/entreprenör/VD som jag vill investera i även om bolaget är lite mer av en one-man-show än jag föredrar då styrelsen utöver Amjad Bseisu har innehav på mellan 100 000 och 500 000 aktier vilket för de flesta är under ett årsarvode i aktier.

Amjad Bseisu själv har däremot under sommaren investerat tungt i Enquest och förvärvat nästan 10 miljoner aktier vilket ökat hans ägarandel med nästan en procentenhet. Att VD handlar aktier efter kvartalsslutet men mer än en månad innan den mycket sena kvartalsrapporten är däremot någonting jag aldrig tycker är riktigt acceptabelt. Min tolkning i det här fallet är att Enquest inte kommer att leverera några gigantiska överraskningar med avseende på kostnader eller intäkter gentemot de kostnadsförväntningar de hade inför halvåret och intäkter som vi kan räkna med utifrån redovisade hedgar och världsmarknadspriser. Det innebär att det inte är olagligt för en insynsperson som Amjad Bseisu att investera i sitt eget bolag men kunskapen om att ingenting oväntat hänt är ändå någonting jag tycker ger ett kunskapsövertag gentemot andra aktieägare. Däremot får man ge Amjad en poäng för att han redovisar sina aktieinköp mycket snabbt snarare än försöker dölja inköpen.

Resultat: Ja

Avslutande reflektion

Den första aktieinvesteringen jag gjorde var faktiskt i ett oljebolag (BP) men utöver ett mycket misslyckat försök i Questerre har jag hållit mig borta från olja och gas. Jag ser mig fortfarande inte som någon större oljeinvesterare men i det här fallet tycker jag det är för många faktorer som samspelar på ett sätt som gör att till och med jag kan räkna på en investering och se att värdet på sannolika framtida kassaflöden överstiger det nuvarande börsvärdet.

En av de sakerna jag lärt mig från tidigare stora världshändelser är att marknaden är snabb på att krascha men att det kan ta avsevärd tid innan investerare tar höjd för hur stora händelser kan förändra förutsättningarna för exempelvis försvarsföretag eller bygghandelsföretag. Det finns en enorm osäkerhet för vad som komma skall inom energisektorn men utifrån min analys krävs det i princip att vi löser den omedelbara energikrisen innan vintern och att vi tar fram långsiktigt hållbara lösningar för att ersätta oljan inom tio år för att Enquest ska vara en dålig affär till dagens värdering.

Jag köpte mina första aktier i Enquest i april och har sedan ökat på innehavet en del. I skrivande stund utgör Enquest 9,32 % av min aktieportfölj.

Tillägg: Medan jag renskrev analysen nu på morgonen släppte Enquest en operations update. Det fria kassaflödet under H1 var 332 MUSD och använder för att minska skulderna och ohedgat hade det fria kassaflödet varit 474 MUSD. Extrapolerat till helårsbasis innebär det ett fritt kassaflöde på 664 MUSD (jmfrt med 663 MUSD i mina schablonberäkningar) och att nuvarande oljepris utan hedgar skulle kunna generera ett fritt kassaflöde på omkring 948 MUSD (jmfrt med 914 MUSD i mitt Enquest-100 scenario). Som väntat verkar även driften av de olika fälten gå bra och värt att notera är att man aktivt aviserar att planer för utvecklingen av Bentley och Bressay fortskrider.tisdag 17 maj 2022

Olja och oljeservice i portföljen

När jag började med investeringar i början på 10-talet var oljebolag en riktigt het sektor bland småsparare. Jag läste mycket av det som skrevs, gick bort mig en gång (Questerre) men insåg sedan att metodiken som användes av för tillfället framgångsrika skribenter var att man i jakten på bolag med lågt värderade reserver letade upp kanadensiska småbolag med höga produktionskostnader och räknade ut värdet på deras reserver förutsatt att oljepriset fortsatte vara högt eller blev ännu högre. Det var en strategi som fungerade ett antal år och sedan kom den stora krisen 2014 där inte bara oljepriset kollapsade. Hela sentimentet i sektorn med fokus på hållbarhet i stora bolag innebar att man trots Energiwende som låser in Tyskland i ett långvarigt olja & gasberoende (där jag tittade på tjeckiska CEZ) drastiskt minskat sin prospektering på nya oljetillgångar. Det innebar i sin tur att mattan helt och hållet drogs undan även för rationellt finansierade oljeservicebolag som Bonheur och TGS Nopec då oljebolagen helt enkelt bedrev sin verksamhet på så sätt att de förbrukade kända reserver utan att fullt ut ersätta dem med nya. Det här är samma mönster som vi ser på många andra politiska områden där oinformerade människor med starka åsikter kan intala sig nästan vad som helst så länge världen hankar sig fram tills det blir en kris. Oljepriset var på uppgång 2016-2018 men dippade 2019 vilket sedan övergick till en rejäl nedgång 2020 med Covid-19 för att därefter återhämta sig och stiga till nivåer som vi inte sett sedan 2014. Den här uppgången skedde redan innan Rysslands invasion av Ukraina men invasionen innebär ändå en viktig förändring i marknaden då det innebär att många länder tvingas omvärdera sin försörjningstrygghet när det gäller olja.

- Ekonomisk hållbarhet, antingen genom att vara oljebolag som är lönsamma även vid ett lågt oljepris eller genom att de är oljeservicebolag som även utför andra tjänster utifrån den kompetens som byggts upp inom offshore.

- Kort återbetalningstid, i dagsläget går det att hitta oljebolag med ett P/FCF som ligger på omkring 3-4. Om det kombineras med låg belåning och investeringsbehov innebär att man i princip kan ha fått bolaget gratis efter 5 år.

EnQuest PLC (5,22 %) är oljebolaget dit oljefält kommer för att dö. I takt med att oljan pumpas upp ur en källa så blir det även svårare att få ut kvarvarande olja. Det innebär att priset per fat ökar och även, vilket numera är viktigt pga ESG-ratings, att mängden koldioxidsekvivalenter per fat ökar. Enquest bildades 2010 som en sammanslagning mellan de Brittiska tillgångarna i Petrofac och Lundin Petroleum med VD Amjad Bseisu (10,6 %) som största ägare. Den risk jag just nu inte riktigt har räknat på är vad som händer med extremt höga gaspriser. Enquest är beroende av gasinjektioner på vissa fält för att optimera oljeutvinningen och det innebär i praktiken ett arbitrage då man köper gas och får ut olja i sin produktion. I övrigt kan jag konstatera att utifrån Enqests guidning ser framtiden mycket ljus ut, Halva utvinningen för 2022 är hedgad med ett prisintervall på 63-77,9 USD/bbl och cirka 20-25 % följande år med ett intervall på 57-77,1 USD/bbl. Samtidigt använder man kassaflödet från detta för att arbeta ned netto skulden/EBITDA med ett mål på max 0,5 vilket man bör uppnå 2025 så länge oljepriset ligger över 70 USD. Med en grov uträkning innebär det en rätt brutal kurva där man i slutet på perioden kommer att kunna ha en extremt hög direktavkastning samtidigt som man aviserat att man kommer att fokusera på medriskprojekt där man delar vinsten med tidigare ägare snarare än att genomföra stora nya investeringar.

Slutord och andra funderingar